Mosaic Fertilizantes abre vagas para a Unidade de Mistura de Palmeirante (TO)

Ao todo, são 18 vagas de emprego para início dos trabalhos previsto para junho deste ano; o empreendimento ainda está com obras em andamento

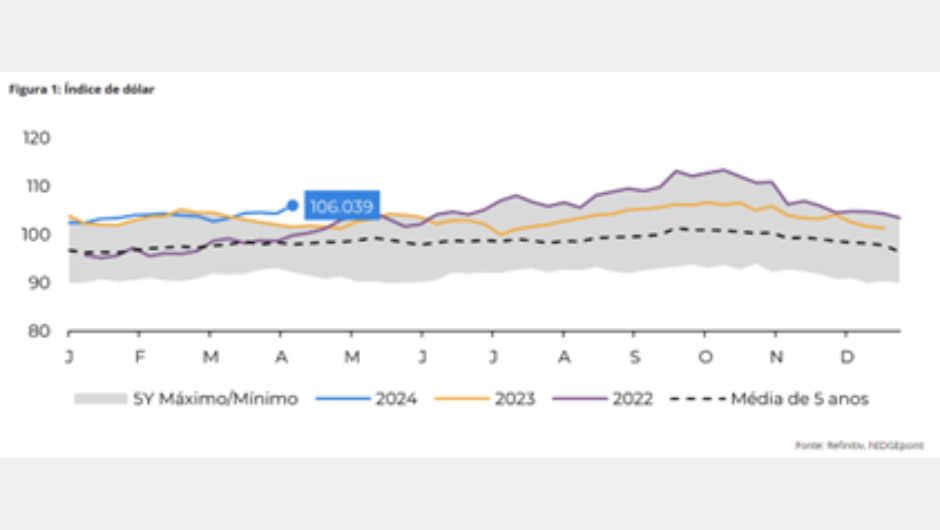

A semana passada começou com um ambiente macroeconômico baixista. De acordo com Lívea Coda, analista da Hedgepoint Global Markets, a escalada do conflito no Oriente Médio, aliada às preocupações com os resultados do IPC dos EUA, aumentaram a percepção de risco no mercado, alinhando-se com a tendência observada desde o início de 2024.

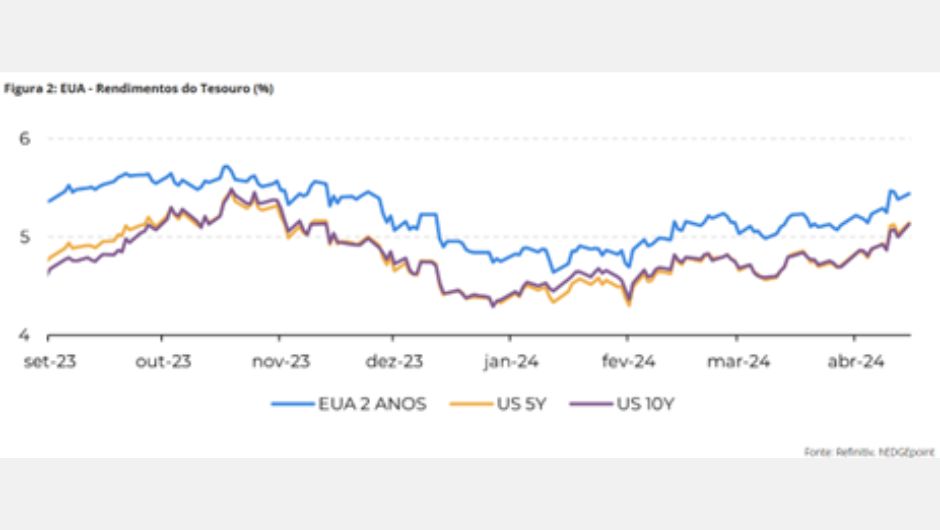

“A melhoria dos rendimentos do Tesouro dos EUA pode criar mais barreiras para que os investidores adicionem ativos mais arriscados a seus portfólios. A ideia de que o Federal Reserve adiará os cortes nas taxas de juros fortaleceu o dólar, criando um ambiente mais desafiador para os participantes do mercado de commodities, principalmente naqueles em que os fundamentos não são fortes o suficiente, como o açúcar”, explica a analista.

“Outro resultado desse ambiente macroeconômico baixista é o desafio que alguns países emergentes enfrentam. Por exemplo, o Real brasileiro sofreu uma desvalorização de aproximadamente 4% em abril. Essa desvalorização se traduz em retornos mais altos para as exportações, contribuindo para manter um ritmo de exportação saudável, mesmo com algumas correções nos preços do açúcar”, ressalta.

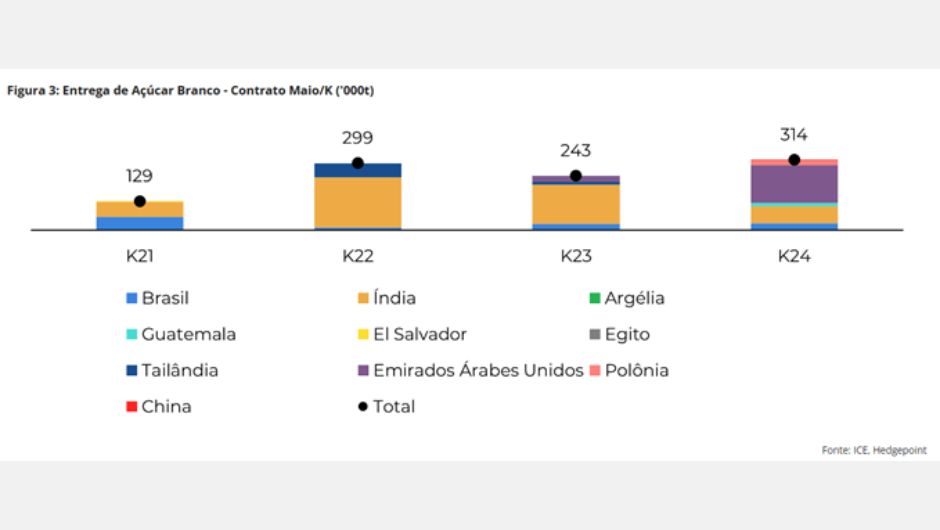

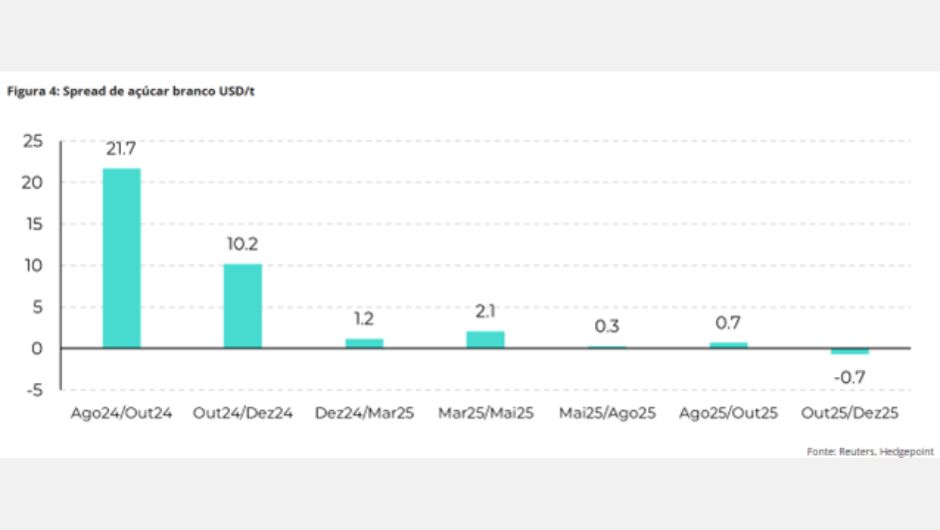

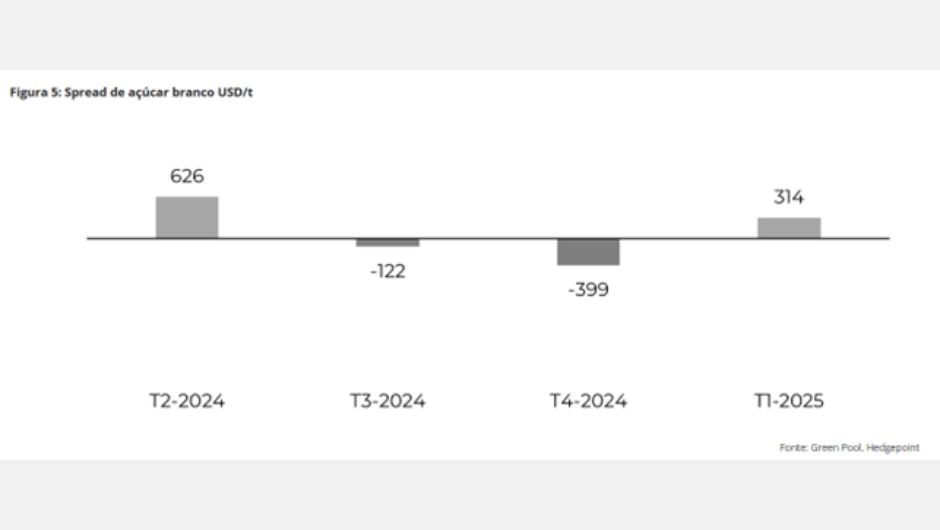

“Além do cenário macroeconômico, a semana foi marcada pelo vencimento do contrato de maio do açúcar branco. Seu preço final foi de 615 USD/t, e o spread entre os contratos de maio e agosto fechou em um inverso de 35 USD/t. Um total de 314kt de açúcar foi entregue, marcando o nível mais alto desde pelo menos 2021”, comenta.

“A maior parte do volume foi entregue pelos Emirados Árabes Unidos, com contribuições significativas também da Índia e do Brasil. Notavelmente, essa expiração foi a primeira aparição nos últimos anos da Polônia e da China entre os fornecedores - uma participação bastante intrigante”, destaca.

Em relação à Polônia, a entrega do país pode ser resultado direto do açúcar ucraniano barato e da necessidade de devolver algum volume ao mercado internacional para sustentar os preços domésticos.

“Conforme discutido em relatórios anteriores, após a remoção das tarifas sobre o açúcar ucraniano pela Comissão Europeia, as importações aumentaram para mais de 400kt em 22/23 e espera-se que aumentem ainda mais, para 650kt em 23/24, reduzindo os preços domésticos do açúcar na EU”, acredita.

Esse aumento da importação provocou protestos em toda a Europa, especialmente na França e na Polônia, por parte de produtores preocupados com os preços na região. No entanto, a UE estendeu seu acordo temporário de livre comércio com a Ucrânia até junho de 2025, com algumas salvaguardas.

“Com o influxo potencialmente maior de importações de açúcar e correções de preços domésticos, a região poderia aumentar sua contribuição para o suprimento global de açúcar e, justificando sua primeira aparição nos últimos anos em uma entrega na bolsa”, diz.

Quanto a China, o país comprou açúcar bruto em dezembro, quando os preços permitiram a arbitragem de importação em seus estados não produtores, estimada em 20,5 c/lb. Consequentemente, a alfândega chinesa registrou o maior volume de importações entrando no país em janeiro e fevereiro, o que proporcionou um piso para os preços do açúcar bruto no mercado.

“Com a aceleração do ritmo de safra da China e considerando sua capacidade de refino, não é de surpreender que os traders procurem capitalizar os preços atuais do açúcar branco, especialmente com os fundamentos sugerindo uma possível correção à frente”, observa Lívea.

“As previsões otimistas sobre a produção de açúcar no Hemisfério Norte para a temporada 24/25, uma região conhecida por fornecer principalmente brancos, estão reforçando a atual tendência de baixa. O contrato de agosto não conseguiu se recuperar para os níveis anteriores ao vencimento de maio e continua significativamente mais baixo do que os 750 USD/t registrados no final de 2023”, analisa.

A previsão de condições de monções acima da média na Índia, juntamente com perspectivas favoráveis de desenvolvimento da cana em outras regiões, contribui para a expectativa geral de maior disponibilidade de açúcar. A esperada melhora é verdadeira mesmo com a previsão de redução da contribuição do Brasil, um dos principais produtores de açúcar bruto. Dado esse sentimento de baixa, apoiado pela forte inversão na curva do açúcar branco, os preços atuais podem representar uma oportunidade para os fornecedores.

“Consequentemente, para a temporada 2024/25, prevemos um modesto superávit no balanço global de açúcar, estimado em cerca de 500kt. Essa projeção afeta diretamente os fluxos comerciais, especialmente em termos de açúcar branco”, afirma.

E prossegue: “Em contraste com os anos anteriores, quando várias regiões importantes para a produção de açúcar no Hemisfério Norte sofreram quebras de safra, prevê-se que os fluxos comerciais de açúcar branco permaneçam relativamente equilibrados no restante de 2024 e no início de 2025, com um excedente reduzido de aproximadamente 400 kt”.

A semana passada começou em meio a um ambiente macroeconômico baixista para as commodities, impulsionado pela escalada dos conflitos no Oriente Médio e pelas preocupações com a economia dos EUA, aumentando a percepção de risco do mercado. O atraso nos cortes das taxas de juros pelo Fed fortaleceu o dólar, desafiando as commodities, especialmente aquelas como o açúcar, com fundamentos fracos. Esse ambiente também afetou os países emergentes, como o Brasil, que teve uma desvalorização de 4% do Real, aumentando os retornos das exportações, apesar das correções nos preços do açúcar.

A semana também foi marcada pelo vencimento do contrato de maio do açúcar branco, que foi fixado em US$ 615/t com uma notável entrega de 314kt, principalmente dos Emirados Árabes Unidos, Índia, Brasil e, surpreendentemente, Polônia e China. As compras anteriores de açúcar bruto pela China e os aumentos de produção previstos sinalizam possíveis correções no mercado. As previsões otimistas para a produção de açúcar do Hemisfério Norte em 2024/25 estão reforçando as tendências de baixa, com um modesto excedente projetado de 500kt.

Em comparação com anos anteriores, estima-se que o fluxo comercial do açúcar branco seja muito mais confortável, o que significa que os preços atuais podem representar uma oportunidade para os fornecedores.

Receba por e-mail as últimas notícias sobre agricultura